Überblick

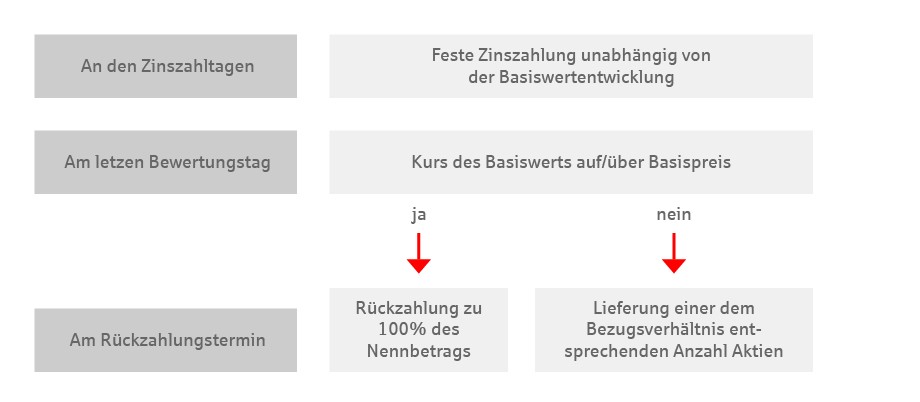

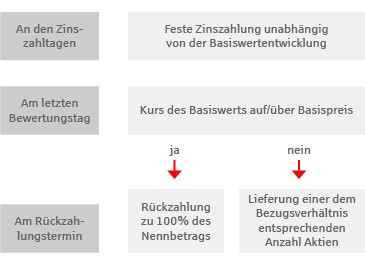

Eine Aktienanleihe Classic ist ein Wertpapier mit einer festen Laufzeit. Wie bei herkömmlichen Anleihen erhalten Sie bei Aktienanleihen eine feste Kuponzahlung. Sie ist von der Preisentwicklung des Basiswertes unabhängig und liegt in der Regel deutlich über dem Marktzinsniveau. Aktienanleihen beziehen sich auf eine Aktie als Basiswert. Ansprüche aus der Aktie (zum Beispiel Stimmrechte und Dividenden) stehen dem Anleger während der Laufzeit der Aktienanleihe nicht zu.

Für die Rückzahlung der Aktienanleihe gibt es zwei Möglichkeiten:

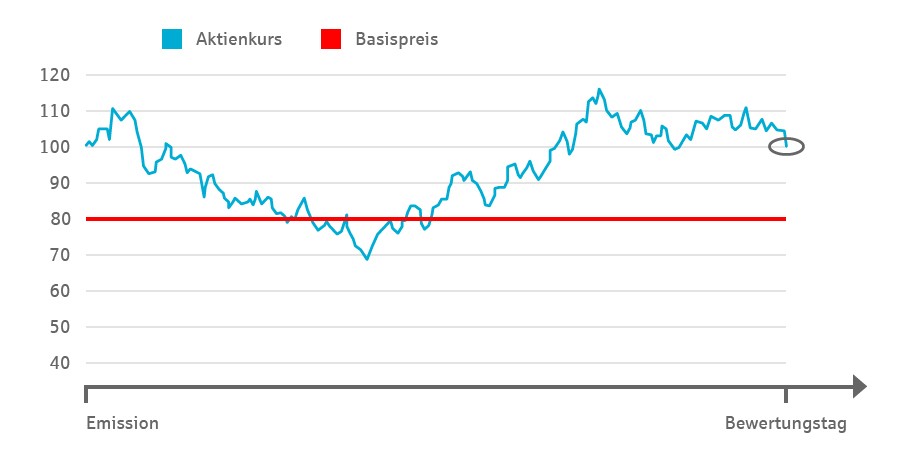

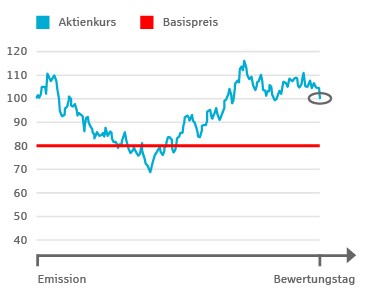

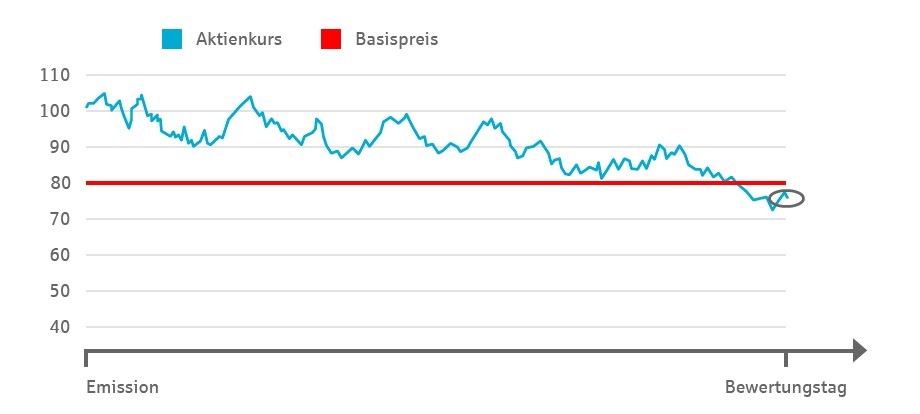

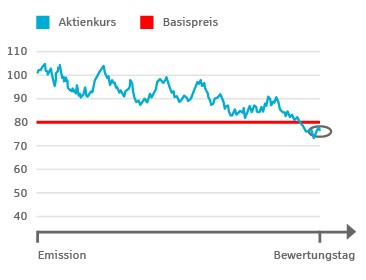

- Liegt der Referenzpreis des Basiswertes am Bewertungstag auf oder über dem Basispreis, so erhalten Sie am Rückzahlungstermin 100 % des Nennbetrages.

- Liegt der Referenzpreis am Bewertungstag unter dem Basispreis, bekommen Sie Aktien des Basiswertes in einer vorab festgelegten Anzahl geliefert. Sie werden allerdings so gestellt, als hätten Sie auf dem Niveau des Basispreises und nicht zum Startwert in den Basiswert investiert (echter Airbag). Dadurch reduziert sich Ihr Verlust.

Oder Sie informieren sich unter www.helaba-zertifikate.de

Funktionsweise und Details

Mögliche Szenarien

Produktvarianten

Aktienanleihen Classic sind Produkte, die einen festen Zinsertrag unabhängig von der Kursentwicklung des Basiswertes und eine feste Laufzeit bieten.

Die Höhe der Rückzahlung am Ende der Laufzeit ist vom Kurs der jeweils zugrunde liegenden Aktie am Bewertungstag abhängig. Sie sind bis zum Erreichen einer festgelegten Barriere (Basispreis) vor dem Risiko fallender Aktienkurse geschützt. Liegt der Referenzpreis des Basiswertes am Bewertungstag unter dem Basispreis, so erhalten Sie Aktien des Basiswertes in Höhe des Bezugsverhältnisses. Das Bezugsverhältnis wird mit der Berechnungsformel Nennbetrag geteilt durch den Basispreis bestimmt.

Eventuelle Bruchteile von Aktien werden nicht geliefert, sondern durch Zahlung des Gegenwerts ausgeglichen (Barausgleich).

Die Produkte können sich auch auf einen Aktienindex beziehen (Indexanleihen Classic).

Aktien-Kuponanleihen sind Produkte, die einen festen Zinsertrag unabhängig von der Kursentwicklung des Basiswertes und eine feste Laufzeit bieten.

Die Höhe der Rückzahlung am Ende der Laufzeit ist vom Kurs der jeweils zugrunde liegenden Aktie am Bewertungstag abhängig. Sie sind bis zum Erreichen einer festgelegten Barriere (Basispreis) vor dem Risiko fallender Aktienkurse geschützt. Liegt der Referenzpreis des Basiswertes am Bewertungstag (Stichtagsbetrachtung) unter dem Basispreis, so erhalten Sie Aktien des Basiswertes in Höhe des Bezugsverhältnisses. Das Bezugsverhältnis wird mit der Berechnungsformel Nennbetrag geteilt durch den Anfänglichen Referenzpreis bestimmt. Eventuelle Bruchteile von Aktien werden nicht geliefert, sondern durch Zahlung des Gegenwerts ausgeglichen (Barausgleich).

Die Produkte können sich auch auf einen Aktienindex beziehen (Index-Kuponanleihen).

Aktienanleihen mit Barriere sind Wertpapiere, die einen festen Zinsertrag unabhängig von der Kursentwicklung des Basiswertes und eine feste Laufzeit bieten.

Die Höhe der Rückzahlung ist abhängig vom Kurs des Basiswertes sowohl während des Beobachtungszeitraumes als auch am Bewertungstag. Sie erhalten am Rückzahlungstermin 100 % des Nennbetrages, wenn der Kurs des Basiswertes während des Beobachtungszeitraumes (also immer, auch während eines Handelstages) nie unter der Barriere notierte oder der Kurs des Basiswertes während des Beobachtungszeitraumes mindestens einmal unter der Barriere notierte und der Referenzpreis am Bewertungstag auf oder über dem Anfänglichen Referenzpreis des Basiswertes liegt.

Andernfalls erhalten Sie Aktien des Basiswertes in Höhe des Bezugsverhältnisses. Das Bezugsverhältnis wird mit der Berechnungsformel Nennbetrag geteilt durch den Anfänglichen Referenzpreis bestimmt. Eventuelle Bruchteile von Aktien werden nicht geliefert, sondern durch Zahlung des Gegenwerts ausgeglichen (Barausgleich).

Die Produkte können sich auch auf einen Aktienindex beziehen (Indexanleihen mit Barriere).

Chancen und Risiken

Wesentliche Chancen

- Feste Kuponzahlung, die unabhängig von der Wertentwicklung des Basiswertes (Aktie/Index) gezahlt wird.

- Eine Verzinsung, die in der Regel deutlich über dem Marktniveau liegt.

- Sie sind aufgrund des Sicherheitspuffers gegen Kursverluste der zugrunde liegenden Aktie beziehungsweise des Index bis zu einem festgelegten Kurs beziehungsweise Indexstand (Basispreis oder Barriere) geschützt.

- Sie haben die Chance, einen Kursgewinn zu erzielen, wenn der aktuelle Kurs der Anleihe über Ihrem Einstandskurs liegt. Anleihen der Helaba sind grundsätzlich börsentäglich handelbar.

Wesentliche Risiken

- Verlustrisiko zum Laufzeitende: Kein Kapitalschutz, da der Anleger eins zu eins an der negativen Wertentwicklung des Basiswertes partizipiert, wenn der Basiswert am Bewertungstag unter dem Basispreis notiert. Der Verlust des eingesetzten Kapitals ist möglich.

- Verlustrisiko zum Laufzeitende (bei Aktienanleihen mit Barriere): Kein Kapitalschutz, da der Anleger eins zu eins an der negativen Wertentwicklung des Basiswertes partizipiert, wenn der Kurs des Basiswertes während des Beobachtungszeitraumes mindestens einmal unter dem Basispreis und der Referenzpreis des Basiswertes am Bewertungstag unter dem anfänglichen Referenzpreis notiert. Der Verlust des eingesetzten Kapitals ist möglich.

- Emittenten- / Bonitätsrisiko: Anleger sind dem Risiko der Insolvenz, das heißt einer Überschuldung oder Zahlungsunfähigkeit der Landesbank Hessen-Thüringen Girozentrale ausgesetzt. Die Abwicklungsbehörde hat zusätzlich auch außerhalb der Insolvenz im Falle einer Krise des Emittenten weitgehende Eingriffsbefugnisse. Unter anderem kann sie den Nennbetrag herabsetzen, das Produkt kündigen, sowie Rechte des Kunden aussetzen. In der Insolvenz beziehungsweise in der Abwicklung ist ein Totalverlust des eingesetzten Kapitals möglich.

- Kursänderungsrisiko: Der Anleger trägt das Risiko, dass der Wert der Anleihe während der Laufzeit insbesondere durch die nachfolgend genannten marktpreisbestimmenden Faktoren nachteilig beeinflusst wird und auch deutlich unter dem Erwerbspreis liegen kann. Der Anleger erleidet einen Verlust, wenn er unter dem Erwerbspreis veräußert.

Insbesondere folgende Umstände können sich wertmindernd auf den Marktpreis des Produktes auswirken:

- Der Kurs des Basiswertes fällt

- Das allgemeine Zinsniveau steigt

- Die Erwartung bezüglich zukünftiger Dividenden des Basiswertes steigt

- Die Häufigkeit und Intensität der Kursschwankungen des Basiswertes (Volatilität) steigt

- Die Bonität des Emittenten verschlechtert sich

Umgekehrt können die Faktoren wertsteigernd auf das Produkt wirken. Einzelne Marktfaktoren können jeder für sich wirken, sich gegenseitig verstärken oder aufheben.

Helaba – Partner der Sparkassen

- Der Helaba-Konzern gehört zu den führenden deutschen Landesbanken.

- Sparkassen sind mit einem Anteil von mehr als 88 % die mit Abstand größte Eigentümergruppe. Unter anderem deshalb ist die Helaba tief verwurzelt in der Sparkassen-Finanzgruppe und versteht sich als zentraler Dienstleister der Sparkassen.

- Die Helaba ist Sparkassenzentralbank für 40 % aller deutschen Sparkassen (Sparkassen in Hessen, Thüringen, NRW und Brandenburg).

- Als Emittent von Zertifikaten und strukturierten Anleihen verfügt die Helaba über eine langjährige Expertise und hat sich in den vergangenen Jahren eine starke Marktposition erarbeitet.

- Die Helaba gehört zu den größten deutschen Zertifikate-Emittenten und ist ein führender Emittent innerhalb der Sparkassen-Finanzgruppe.

- Rating-Agenturen stellen der Helaba regelmäßig gute Bewertungen aus.

Oder Sie informieren sich unter www.helaba-zertifikate.de

Disclaimer:

Diese Informationen wurden zu Werbezwecken erstellt. Sie enthalten nicht alle relevanten Informationen zu den Produkten. Sie stellen kein Angebot zum Erwerb des Produkts dar und können eine individuelle Beratung nicht ersetzen. Für die Vollständigkeit und Richtigkeit von vorhandenen Informationen, Resultaten und Meinungen wird keine Haftung übernommen.

Detaillierte und vollständige Informationen zu den Produkten sind ausschließlich den jeweils gesetzlich vorgeschriebenen Verkaufsunterlagen (Prospekt einschließlich etwaiger Nachträge und Endgültige Bedingungen, Basisinformationsblatt.) zu entnehmen, die beim Emittenten, der Landesbank Hessen-Thüringen Girozentrale, Neue Mainzer Straße 52–58, 60311 Frankfurt am Main oder per E-Mail (zertifikate@helaba.de) angefordert sowie über die Internetseite http://www.helaba-zertifikate.de abgerufen werden können.

Für weitere Auskünfte steht Ihnen die Helaba unter der kostenfreien Telefonnummer 0800 800 8266 gerne zur Verfügung.

Die Information richtet sich an Anleger in Deutschland. Die jeweiligen Verkaufsbeschränkungen sind zu beachten, insbesondere in den USA und für US-Bürger.

Die Landesbank Hessen-Thüringen Girozentrale ist dem Sicherungssystem der Deutschen Sparkassen-Finanzgruppe angeschlossen. Aus diesem Grund gelten für den Emittenten die Prinzipien der Institutssicherung. Die Anleihe unterfällt jedoch nicht der gesetzlichen Einlagensicherung. Näheres finden Sie unter: http://sicherungseinrichtungen.helaba.de

Wir, als Ihre Sparkasse, verwenden Cookies, die unbedingt erforderlich sind, um Ihnen unsere Website zur Verfügung zu stellen. Wenn Sie Ihre Zustimmung erteilen, verwenden wir zusätzliche Cookies, um zum Zwecke der Statistik (z.B. Reichweitenmessung) und des Marketings (wie z.B. Anzeige personalisierter Inhalte) Informationen zu Ihrer Nutzung unserer Website zu verarbeiten. Hierzu erhalten wir teilweise von Google weitere Daten. Weiterhin ordnen wir Besucher über Cookies bestimmten Zielgruppen zu und übermitteln diese für Werbekampagnen an Google. Detaillierte Informationen zu diesen Cookies finden Sie in unserer Erklärung zum Datenschutz. Ihre Zustimmung ist freiwillig und für die Nutzung der Website nicht notwendig. Durch Klick auf „Einstellungen anpassen“, können Sie im Einzelnen bestimmen, welche zusätzlichen Cookies wir auf der Grundlage Ihrer Zustimmung verwenden dürfen. Sie können auch allen zusätzlichen Cookies gleichzeitig zustimmen, indem Sie auf “Zustimmen“ klicken. Sie können Ihre Zustimmung jederzeit über den Link „Cookie-Einstellungen anpassen“ unten auf jeder Seite widerrufen oder Ihre Cookie-Einstellungen dort ändern. Klicken Sie auf „Ablehnen“, werden keine zusätzlichen Cookies gesetzt.